お金持ちになるための魔法の方法

お金持ちになるための魔法の方法

残念ながら、お金持ちになるための魔法の方法はありません。しかし、お金を賢く管理し、投資し、収入を増やすことで、財務的な目標を達成することができます。

まず、予算を立てて、収入と支出を追跡します。次に、支出を削減し、貯金を増やします。貯金ができたら、投資を始めます。株式、債券、不動産など、さまざまな投資オプションがあります。また、収入を増やす方法を検討することもできます。昇進を交渉したり、副業を始めたり、ビジネスを始めたりできます。

お金持ちになるには時間がかかりますが、忍耐強く、規律正しく計画を立てれば、目指すことができます。

投資によってお金を増やす

投資とは、お金を元にさらに多くのお金を生み出す方法です。株式や債券などの金融商品に資金を投入し、それらの価値が上昇することで利益を得ることができます。長期的に見れば、投資は着実に資産を増やす効果的な方法です。

投資のメリットは、複利効果が得られることです。複利効果とは、得た利益を元本に再投資することで、さらに多くの利益を得られるというものです。時間を味方につけ、長期的に投資することで、小さな投資からでも大きなリターンを得ることができます。

投資と聞くと難しく感じるかもしれませんが、投資信託やETFなどの初心者向けの商品もあります。自分に合った投資方法を見つけて、賢くお金を増やしましょう。

運用益の税金優遇制度

投資の運用益にかかる税金を優遇する制度があることを知っていますか?投資に興味がある人必見の制度なんです。

この制度を利用することで、投資で得た利益にかかる税金が軽減、または非課税になる可能性があります。つまり、より多くの利益を手にすることができるんです。

例えば、運用益に対する税率が通常20%の場合、この制度を利用することで税率が10%に軽減されるなんてことも。これは、同じ運用益でも手取り額が増えることを意味します。

投資を始めるにはハードルが高いと感じる人もいるかもしれませんが、この制度を利用すれば、税金面でのメリットを受けながら投資を始めることができます。

長期的な資産形成のためにも、ぜひこの制度を活用して投資の世界に足を踏み入れてみてはいかがでしょうか?

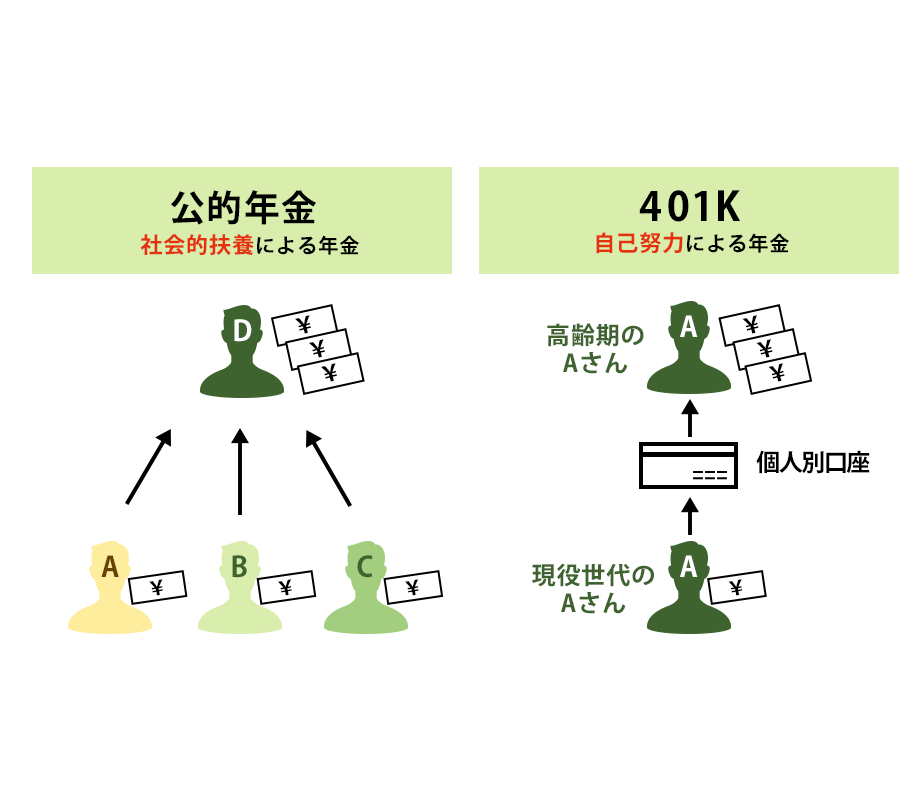

確定拠出年金制度

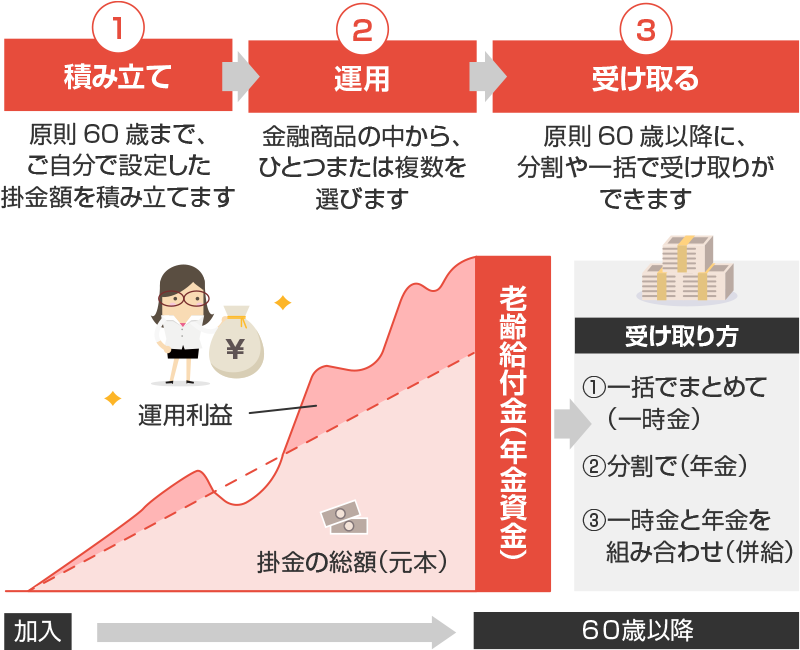

確定拠出年金制度は、老後のために自分で年金を作っていく制度です。メリットは、税金の控除があることや、運用益に税金がかからないこと、そして年金王女だけでなく、投資信託などの運用もできることです。デメリットとしては、原則60歳まで引き出すことができないことや、転職時に手続きが必要なことです。お金持ちになるための魔法の方法ではありませんが、老後の備えとして検討してみる価値はあります。

確定拠出年金のメリット

さて、お金持ちになるための魔法の話をしましょう。その中で、確定拠出年金が重要な役割を果たします。

確定拠出年金とは、自分でお金を積み立てて年金を作る制度です。メリットは大きく3つあります。

- 税金の優遇

- 運用益への非課税

- 年金だけでなく投資にも使える

例えば、30歳で年収1,000万円の人が確定拠出年金に加入すると、10年後には年収がプラス1,000万円程度になります。つまり、毎年30万円ずつ増えていく計算です。

もちろん、デメリットもあります。60歳まで基本的には引き出せませんし、途中で解約すると税金がかかります。しかし、長期的な資産形成を目指すのであれば、確定拠出年金は非常に有効な手段です。

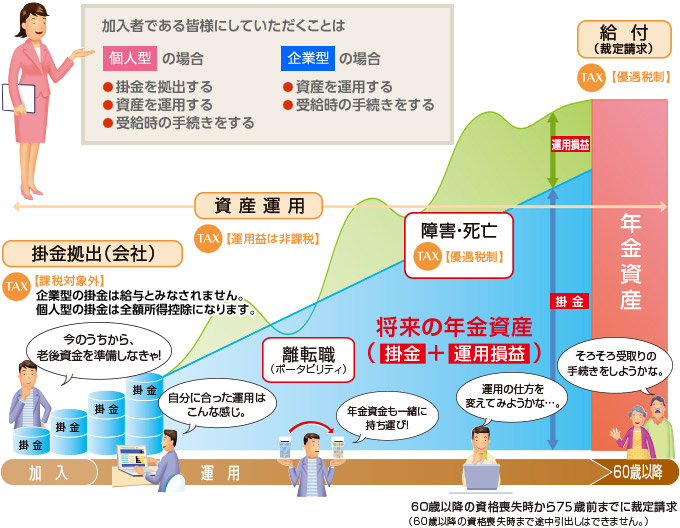

確定拠出年金の仕組み

確定拠出年金とは、自分自身で年金を作る制度のことです。メリットは、税制優遇を受けられること、運用益に税金がかからないこと、そして年金を受け取るときに税金が優遇されることです。企業型と個人型があり、自分で運用する必要がありますが、儲かる確率が高いと言われています。ただし、原則60歳まで引き出せないので、生活費に充てることができないというデメリットもあります。

####### 企業型確定拠出年金と個人型確定拠出年金の違い

お金持ちになるための魔法の方法

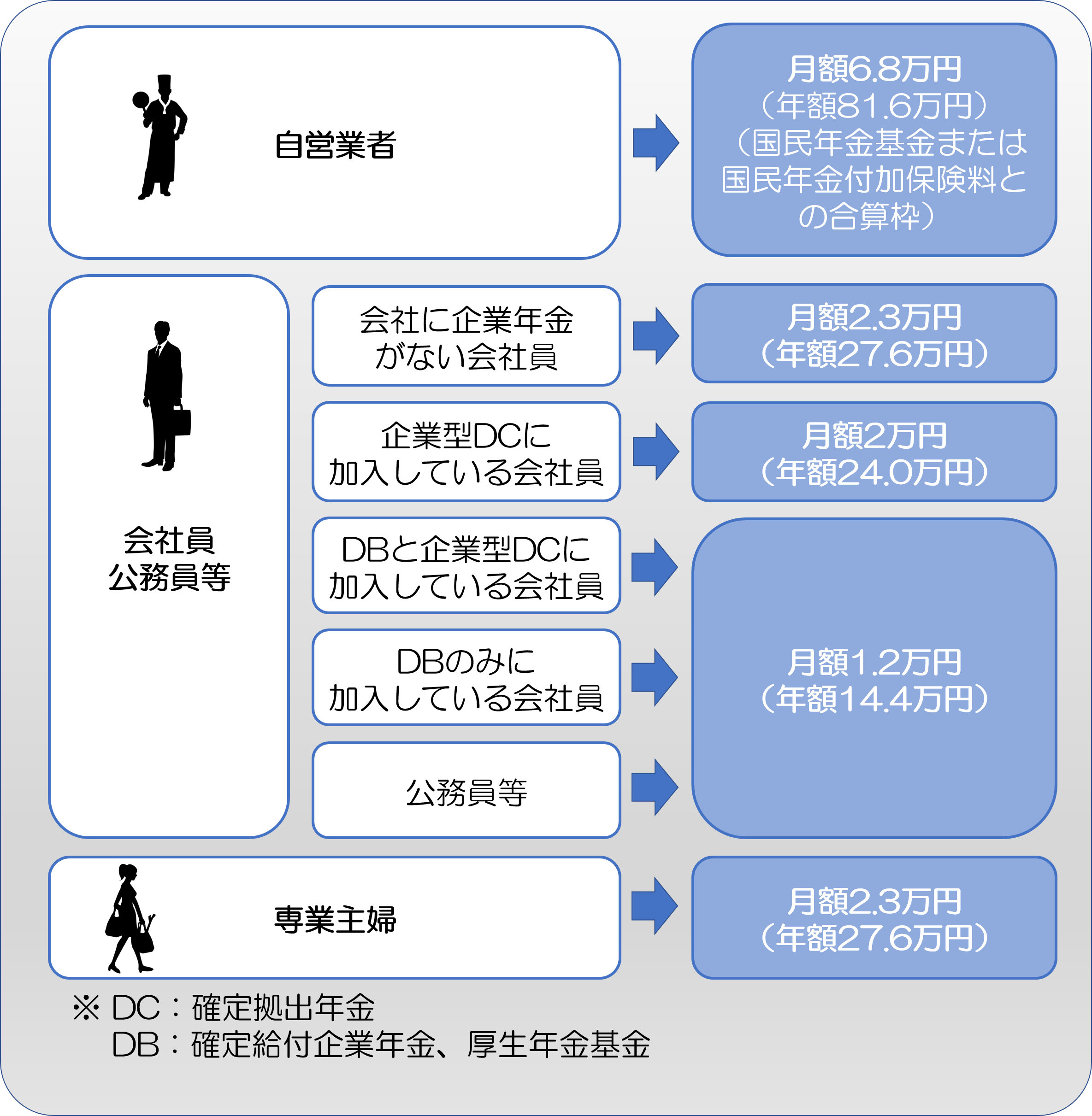

企業型確定拠出年金と個人型確定拠出年金の大きな違いは、加入方法と拠出金の負担割合です。企業型確定拠出年金は企業が加入し、従業員と企業が拠出金を負担します。一方の個人型確定拠出年金は、個人で加入し、全額自己負担となります。

企業型確定拠出年金は、企業が加入し、従業員と企業が拠出金負担を行います。一方の個人型確定拠出年金は、個人で加入し、全額自己負担となります。

企業型確定拠出年金は企業が加入し、従業員と企業が拠出金負担を行います。一方の個人型確定拠出年金は、個人で加入し、全額自己負担となります。

######## 確定拠出年金の導入状況

確定拠出年金の導入状況についてお伝えします。中小企業でも約8割が導入しており、大企業ではほぼ導入されています。退職金制度と合わせて加入すれば、老後資金の確保に役立ちます。

######### 企業型確定拠出年金のメリット

企業型確定拠出年金のメリットは、3つあります。

1つは、所得税と住民税の控除が受けられることです。つまり、運用益に税金がかからないのです。

2つ目は、投資先を自分で選べることです。自分のリスク許容度や投資目標に合わせて、株式や債券などさまざまな資産に投資できます。

3つ目は、老後の資金を自分で貯めることができることです。確定拠出年金は年金なので、原則として60歳まで引き出すことができません。そのため、長期間にわたって複利で運用することができ、老後の資金を効率的に貯めることができます。

以上のメリットから、企業型確定拠出年金は老後の資金を貯めるのに大変有効な制度です。ぜひを活用しましょう。

########## 個人型確定拠出年金への切り替え

退職金制度は年々厳しくなり、年金だけでは老後の生活が不安という人も多いのではないでしょうか。そんなとき、注目したいのが個人型確定拠出年金です。

個人型確定拠出年金は、自分で運用する年金制度で、企業が加入する企業型確定拠出年金と仕組みが似ています。月々一定額を掛け金として積み立て、60歳以降に年金として受け取ることができます。

個人型確定拠出年金のメリットは、運用益が非課税になることです。例えば、月々5万円を30年間積み立て、年利3%で運用した場合、運用益は約220万円になります。この運用益は非課税なので、通常の運用では支払う必要のある税金が節約できます。

また、個人型確定拠出年金は途中で会社を辞めても、そのまま継続することができます。企業型確定拠出年金の場合は、退職すると積み立てた資金を引き出すか、個人型確定拠出年金に移し替える必要がありますが、個人型確定拠出年金ならそのまま運用を続けることができます。

今からでも遅くありません。老後の生活に備えて、個人型確定拠出年金を検討してみてはいかがでしょうか。 ########### 国民年金と厚生年金の比較 国民年金と厚生年金は、どちらも日本の年金制度ですが、いくつか重要な違いがあります。

国民年金は、20歳から60歳までの人が加入する基礎年金です。加入者は毎月一定額を納め、65歳から年金を受け取ることができます。厚生年金は、会社員や公務員などが加入する付加年金です。加入者は会社や国家から補助金を受け、国民年金よりも手厚い年金を受け取ることができます。

国民年金と厚生年金のどちらが得かは、個人の状況によって異なります。会社員や公務員で収入が多い人は、厚生年金の方が手厚い年金を受け取ることができます。一方、自営業者やフリーターなど収入が少ない人は、国民年金の方が負担が軽くなります。どちらの制度に入るべきかは、自分の収入やライフスタイルに合わせて検討しましょう。

############ 国民年金と確定拠出年金の選択

国民年金は支払額が安く、将来の受給額も少ない公的年金です。一方、確定拠出年金は自分で拠出額や運用方法を選択できる私的年金です。確定拠出年金には税制優遇があり、運用益に税金がかかりません。また、老後資金を増やす手段として有効です。ただし、確定拠出年金は原則として60歳まで引き出すことができないため、老後に必要な資金を確保するには、国民年金と確定拠出年金を併用して備えることがおすすめです。

############# 確定拠出年金のデメリット

確定拠出年金には、いくつかのデメリットがあります。まず、60歳まで原則引き出すことができません。そのため、急な出費などに対応できない可能性があります。また、運用によって損失が出るリスクもあります。さらに、手数料がかかる場合があり、運用益に対する税金もかかります。 ############## 公的年金の受給額低下 確定拠出年金はメリットが多く魅力的な制度ですが、デメリットもあることを忘れてはいけません。その1つが、公的年金の受給額が低下する可能性があることです。確定拠出年金に加入すると、その分の社会保険料が下がり、その結果、公的年金から受け取れる年金額も減少します。ただし、この低下は微々たるものであり、確定拠出年金で得られる利益の方が大きいとされています。公的年金の受給額が大きく下がることを心配する必要はありません。 ############### iDeCo(個人型確定拠出年金) 確定拠出年金のもう1つ、iDeCoは個人型確定拠出年金制度のことで、企業型確定拠出年金よりも加入のハードルが低いのが特徴。サラリーマンでも一部の公務員でも自営業でも加入できます。

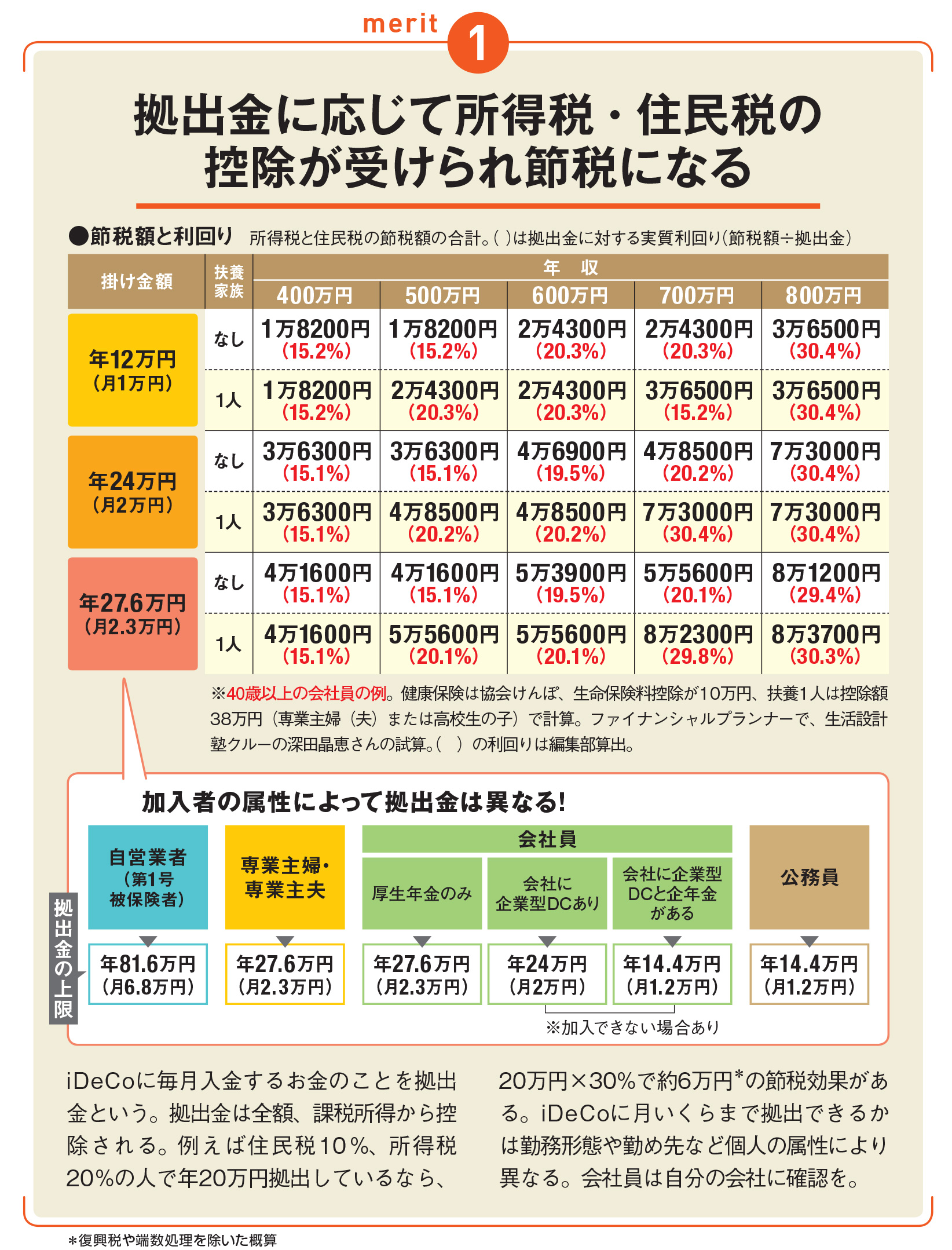

加入すると、拠出するお金が全額所得控除の対象になり、運用益にも税金がかからないので、節税効果が高いのがメリット。

iDeCoで運用できるのは、投資信託や年金保険など。自分のリスク許容度や運用期間に合わせて選ぶことができます。

ただし、iDeCoは原則60歳まで引き出せないので、老後の資金形成を目的とした長期的な運用に向いています。また、拠出する金額は月額5,000円から12万円(企業型確定拠出年金から移換している場合は月額2万円から27万円)と決められています。

################ iDeCoのメリット

1つ目は、節税メリットです。年間の拠出額は所得から控除されるので、所得税や住民税が安くなります。

2つ目は、運用益に税金がかからないことです。運用益は非課税で再投資されるので、複利効果が大きく期待できます。

3つ目は、年金という形で受け取ることができることです。老後の生活資金として安定した収入源になります。

iDeCoは、老後の資産形成に役立つ制度なので、ぜひ活用することをおすすめします。

################# iDeCoのデメリット

iDeCoにはメリットだけでなく、デメリットもあります。

60歳まで引き出せない iDeCoは原則として60歳まで引き出すことができません。途中でやむを得ない事情(病気やケガによる入院、住宅の取得など)があっても、基本的には引き出すことはできません。

運用益にかかる税金が確定拠出年金より高い iDeCoで運用した利益には、一時金として受け取ると所得税と住民税が課せられます。一方、確定拠出年金では年金として受け取ると、公的年金控除が適用され、税金が軽減されます。

手数料が高い iDeCoでは、口座管理手数料や運用管理手数料などの手数料がかかります。手数料は金融機関によって異なりますが、年間数千円程度かかる場合もあります。 ################## iDeCoと確定拠出年金の違い

iDeCoと確定拠出年金はどちらも老後の資金を自分で積み立てる制度ですが、仕組みや対象者が異なります。

iDeCoは個人型確定拠出年金とも呼ばれ、国民年金や厚生年金に加入している個人であれば、誰でも加入できます。掛金は全額所得控除の対象となり、運用益も非課税です。ただし、原則60歳まで引き出すことはできません。

一方、確定拠出年金は企業型確定拠出年金とも呼ばれ、企業が従業員のために加入する制度です。掛金は全額会社負担で、運用益は非課税です。ただし、退職金の一部として扱われるため、退職時に一括で受け取ることになります。

どちらを選ぶべきかは、自分の状況やライフプランによって異なります。老後の資金を早くから積み立てたい人はiDeCo、退職金としてまとまった資金が欲しい人は確定拠出年金が適しています。

################### iDeCoの非課税期間

iDeCoの非課税期間って、一体いつまで?

そんな疑問にお答えします。実はiDeCoには非課税期間というものがありません。iDeCoで運用した利益は、原則としていつでも非課税で受け取ることができます。ただし、60歳以降に受け取る場合は、公的年金等控除の対象となり、税金が軽減されます。つまり、iDeCoはいつでも非課税で運用できる、お得な制度なんです。

#################### フリーランス向けオンラインサロン

フリーランス向けオンラインサロンは、フリーランスの悩みや課題を解決するコミュニティです。税務や経理、マーケティングなど、フリーランスに必要な知識やノウハウを学べたり、他のフリーランスと交流したりできます。また、案件の獲得やコラボレーションの機会も得られます。

フリーランスとして成功するには、お金の管理やマーケティングの知識が不可欠です。フリーランス向けオンラインサロンを活用して、これらのスキルを向上させましょう。